25 Tháng 10, 2023

Hiệu quả dự án đầu tư là tiêu chí quyết định sự thành bại của một dự án - ảnh hưởng đến cả nguồn vốn, thời gian. SAPP Academy chia sẻ thông tin bổ ích đến bạn.

Hiệu quả dự án đầu tư là tiêu chí quyết định sự thành bại của một dự án, và nó có thể ảnh hưởng đến cả nguồn vốn và nguồn thời gian. Toàn bộ quá trình thảo luận về đầu tư vào dự án, chúng ta cần phải chú trọng đến quy trình đánh giá hiệu quả. Trong bài chia sẻ này, SAPP Academy sẽ chia sẻ đến bạn những phương pháp hàng đầu trong đánh giá hiệu quả dự án đầu tư. Nó sẽ giúp bạn có cái nhìn tổng quan về cách đánh giá dự án cách chặt chẽ và khoa học, từ đó đảm bảo quyết định đầu tư đúng đắn. Hãy cùng khám phá nhé!

Quy trình Đánh Giá Hiệu Quả Dự Án Đầu Tư là một bước quan trọng giúp đảm bảo rằng mọi quyết định đầu tư được đưa ra dựa trên cơ sở thông tin và dữ liệu khoa học. Dưới đây là một tổng quan về quy trình thường được thực hiện trong việc đánh giá hiệu quả dự án đầu tư:

Bước 1: Tính toán dòng tiền vào và dòng tiền ra của dự án đầu tư: Xác định các nguồn thu nhập dự kiến từ dự án, bao gồm doanh số bán hàng, thuê, hoặc các nguồn thu khác. Đánh giá và dự đoán các chi phí dự kiến liên quan đến dự án, bao gồm cả chi phí sản xuất, quản lý, vận hành, và bảo trì.

Bước 2: Xác định chi phí sử dụng vốn bình quân: Xác định lãi suất thị trường hiện tại để tính toán chi phí sử dụng vốn. Từ đó, tính toán chi phí tài chính dự kiến liên quan đến vốn đầu tư, bao gồm lãi suất và các khoản phí khác.

Bước 3: Sử dụng phương pháp phù hợp để đánh giá dự án: Sử dụng các phương pháp như NPV (Net Present Value), IRR (Internal Rate of Return), Payback Period, Benefit-Cost Ratio, và các phương pháp khác để đánh giá hiệu quả tài chính của dự án. Đưa vào xem xét các yếu tố rủi ro và không chắc chắn.

Bước 4: Đưa ra quyết định cuối cùng: Dựa trên kết quả đánh giá hiệu quả dự án, đưa ra quyết định cuối cùng về việc tiếp tục triển khai dự án hoặc từ bỏ nó.Quyết định này dựa trên việc xem xét lợi ích kinh tế, khả năng sinh lời, và rủi ro của dự án.

Việc thực hiện các bước này một cách cẩn thận và chính xác giúp đảm bảo rằng dự án đầu tư được đánh giá một cách toàn diện và chắc chắn trước khi quyết định cuối cùng được đưa ra.

Có nhiều phương pháp đánh giá dự án đầu tư được sử dụng để xác định hiệu quả và khả năng sinh lời của một dự án. Dưới đây là một số phương pháp phổ biến trong việc đánh giá dự án đầu tư:

Nếu bạn quan tâm đến việc học hỏi thêm về tài chính và đầu tư, tham khảo các khóa học tài chính tại Sapp Academy để đảm bảo bạn luôn ở trạng thái cập nhật và tự tin khi đối mặt với thế giới đầu tư phức tạp. Chứng chỉ CFA thường được ưa chuộng bởi các công ty tài chính, quỹ đầu tư, ngân hàng, và tổ chức tài chính khác.

Phương pháp hiện giá thuần (NPV) là một trong những phương pháp phổ biến nhất để đánh giá hiệu quả của dự án đầu tư. NPV dựa trên khái niệm rằng giá trị của tiền trong tương lai ít hơn giá trị của tiền trong quá khứ, và nó tính toán giá trị hiện tại của tất cả dòng tiền vào và ra từ dự án.

Các bước xác định:

Xác định dự án cần được đánh giá, bao gồm các dòng tiền vào và ra dự kiến trong suốt thời gian dự án.

Xác định một tỷ lệ chiết khấu (discount rate) thường được xác định dựa trên lãi suất thị trường hoặc lãi suất cơ học của dự án.

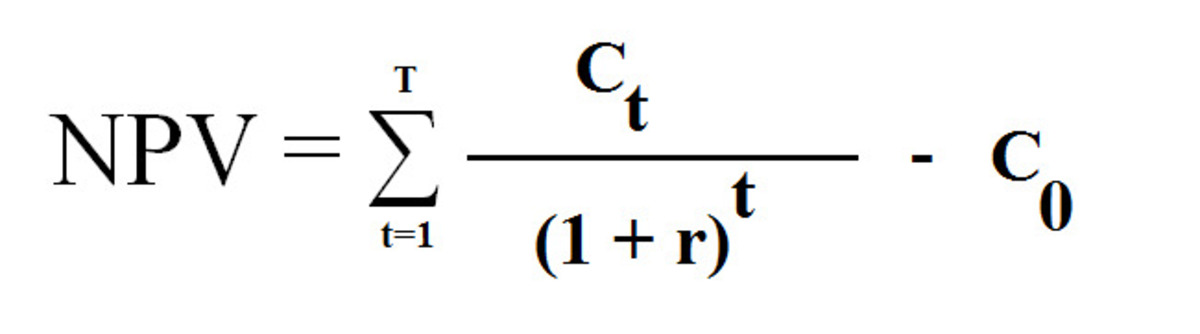

Tính toán giá trị hiện tại của tất cả các dòng tiền vào và ra theo công thức sau:

=> Xem thêm: Quỹ Đầu Tư Là Gì? Các Quỹ Đầu Tư Tại Việt Nam

Trong đó:

Ct là dòng tiền (cash flow) vào hoặc ra tại thời điểm t

r là lãi suất không rủi ro hoặc lãi suất yêu cầu

t là thời gian (thường được tính theo năm)

C0 là khoản đầu tư ban đầu (tại thời điểm t = 0)

Chúng ta sẽ kết luận đánh giá dự án đầu tư được dựa trên NPV, cụ thể: Nếu NPV > 0: Dự án sinh lời và có khả năng chấp nhận; Nếu NPV = 0: Dự án không sinh lời, nhưng cũng không thua lỗ; Nếu NPV < 0: Dự án không sinh lời và không có giá trị.

Đánh giá phương pháp hiện giá thuần NPV:

|

Ưu điểm |

Nhược điểm |

|

- NPV đo lường giá trị thực của dự án trong mối quan tâm của doanh nghiệp, vì nó tính toán dựa trên tỷ lệ chiết khấu cụ thể của dự án. - Giúp xác định xem dự án có thể sinh lời và có giá trị hay không. |

- Yêu cầu xác định tỷ lệ chiết khấu chính xác, và tỷ lệ này có thể thay đổi theo thời gian. - Không nhận biết được tầm quan trọng của thời gian, nghĩa là NPV không phản ánh sự biến đổi của giá trị tiền theo thời gian. |

Phương pháp thời gian hoàn vốn đầu tư (Payback Period) tập trung vào việc xác định thời gian cần thiết để thu hồi lại số tiền đầu tư ban đầu từ lợi nhuận hoặc dòng tiền thu vào từ dự án.

Cách xác định:

Xác định lợi nhuận hoặc dòng tiền thu vào từ dự án trong suốt thời gian dự án.

Xác định tổng số tiền đầu tư ban đầu (Initial Investment).

Bắt đầu từ năm đầu, tính tổng lợi nhuận hoặc dòng tiền thu vào trong từng năm và cộng dồn chúng cho đến khi tổng lợi nhuận bằng hoặc vượt qua số tiền đầu tư ban đầu.

Thời điểm năm cuối cùng tính vào khi tổng lợi nhuận bằng hoặc vượt qua số tiền đầu tư ban đầu là thời gian hoàn vốn.

Đánh giá phương pháp thời gian hoàn vốn đầu tư:

|

Ưu điểm |

Nhược điểm |

|

- Dễ hiểu và áp dụng, đặc biệt cho các dự án đơn giản. - Tập trung vào việc xác định thời gian cụ thể để thu hồi vốn, giúp quản lý dự án có cái nhìn rõ ràng về tính khả thi tài chính. |

- Không xem xét giá trị thời gian thực của tiền (time value of money), tức là không phản ánh sự mất giá của tiền theo thời gian. - Không xem xét lợi nhuận hoặc dòng tiền sau thời gian hoàn vốn, điều này có thể dẫn đến việc bỏ qua các lợi nhuận lớn sau giai đoạn hoàn vốn. - Không đánh giá rủi ro hoặc tính đến tỷ suất lợi nhuận. |

Phương pháp tỷ suất sinh lời nội bộ được viết tắt là IRR - Internal Rate of Return. IRR là tỷ suất lợi nhuận mà một dự án phải đạt được để tổng giá trị tất cả các dòng tiền trong tương lai trở thành bằng 0.

Cách xác định:

Xác định dòng tiền ròng (net cash flows) từ dự án trong suốt giai đoạn thực hiện và sau khi hoàn thành dự án.

Ước tính mức IRR bằng cách thay đổi tỷ suất lợi nhuận dự kiến cho dự án cho đến khi tổng giá trị tất cả các dòng tiền trở thành bằng 0. Mức tỷ suất lợi nhuận mà làm cho tổng giá trị dòng tiền bằng 0 chính là IRR.

So sánh IRR với mức lãi suất thị trường hoặc mức lãi suất tối thiểu mà một dự án đầu tư cần đạt được để xem xét khả năng sinh lời của dự án.

Đánh giá phương pháp tỷ suất sinh lời nội bộ:

|

Ưu điểm |

Nhược điểm |

|

- Đánh giá sự hấp dẫn của dự án dựa trên tỷ suất sinh lời nội bộ thay vì giá trị tương lai của dòng tiền, giúp thể hiện khả năng sinh lời của dự án một cách rõ ràng. - Phản ánh sự tối ưu hóa của dự án vì nó xác định tỷ suất lợi nhuận mà dự án có thể đạt được. - Tính linh hoạt trong việc so sánh các dự án với nhau dựa trên mức IRR. |

- Có thể dẫn đến nhiều giá trị IRR cho cùng một dự án nếu có nhiều dòng tiền thay đổi theo hướng khác nhau. - Không cho biết sự ảnh hưởng của tỷ suất lãi suất thị trường đối với khả năng sinh lời của dự án. - Không phản ánh mức giá trị thời điểm hiện tại (present value) của dự án như phương pháp NP |

Đánh giá tính khả thi dự án đầu tư là một phần quan trọng giúp đảm bảo rằng dự án có khả năng thực hiện và đạt được kết quả mong muốn. Khi ứng dụng phương pháp này, bạn cần chú ý một số yếu tố quan trọng cần xem xét để đánh giá tính khả thi của dự án:

Các chi phí phát triển của dự án: Điều này bao gồm tất cả các chi phí liên quan đến việc phát triển, xây dựng, và triển khai dự án. Điều quan trọng là đảm bảo rằng các chi phí này được ước tính chính xác và có tính toán trong kế hoạch đầu tư.

Doanh thu của dự án: Đây là dòng tiền mà dự án sẽ tạo ra trong tương lai. Điều quan trọng là đánh giá doanh thu dự kiến dựa trên thị trường và yếu tố kinh tế.

Các dòng tiền: Việc phân tích các dòng tiền trong dự án, bao gồm cả dòng tiền vào và ra, giúp xác định lợi nhuận ròng của dự án và khả năng trả nợ.

Các giải pháp tài chính: Điều này liên quan đến việc tìm kiếm và xem xét các giải pháp tài chính khả dĩ để hỗ trợ dự án. Điều này có thể bao gồm vốn tự có, vốn vay ngân hàng, hoặc thậm chí cả việc hợp tác với đối tác đầu tư.

Nhu cầu về vốn: Xác định mức vốn cần thiết để thực hiện dự án và đảm bảo rằng nguồn vốn này sẽ có sẵn và đủ để đáp ứng nhu cầu của dự án.

Khả năng huy động vốn: Điều này liên quan đến khả năng của dự án để thu hút vốn từ các nguồn khác nhau, bao gồm cả đầu tư từ các đối tác hoặc đầu tư từ nguồn vốn ngoại.

Đánh giá tính khả thi của dự án đầu tư đóng vai trò quan trọng trong việc xác định liệu dự án có nên tiếp tục hoặc có cần điều chỉnh. Việc đảm bảo tính khả thi sẽ giúp đảm bảo rằng dự án có cơ hội thành công và mang lại giá trị cho nhà đầu tư.

Đánh giá hiệu quả của dự án đầu tư là quá trình đánh giá xem dự án đó có mang lại giá trị kinh tế và xã hội hay không. Để thực hiện việc này, các yếu tố quan trọng sau đây thường được xem xét:

Hiệu quả kinh tế và xã hội tầm vĩ mô: Đánh giá dự án dưới góc độ tầm vĩ mô để xem xét tác động của nó đối với tăng trưởng kinh tế, thu thuế, cải thiện chất lượng cuộc sống, và giá trị tăng ròng cho xã hội.

Tiết kiệm ngoại tệ: Dự án có khả năng giúp tiết kiệm ngoại tệ, giảm thiểu thiệt hại do thâm hụt cán cân thanh toán quốc tế hay không.

Mức chi tiêu và giá trị gia tăng của cư dân: Xem xét tác động của dự án đối với thu nhập và mức sống của người dân trong khu vực ảnh hưởng. Dự án có thể tạo ra việc làm mới, cải thiện thu nhập, và nâng cao chất lượng cuộc sống cho dân cư.

Chỉ tiêu lao động: Đánh giá tác động của dự án đối với thị trường lao động, bao gồm việc làm mới và cải thiện điều kiện làm việc.

Chỉ tiêu về khả năng cạnh tranh quốc tế: Xem xét khả năng cạnh tranh của sản phẩm hoặc dịch vụ từ dự án trên thị trường quốc tế, và tác động đối với xuất khẩu và nhập khẩu.

Tất cả các yếu tố này cần được đánh giá một cách tổng hợp để đảm bảo rằng dự án đầu tư không chỉ tạo ra lợi ích tài chính mà còn đóng góp vào phát triển bền vững và cải thiện chất lượng cuộc sống của cộng đồng và xã hội nó phục vụ.

Trên đây là chia sẻ về top 5 phương pháp đánh giá hiệu quả dự án đầu tư. Việc đánh giá hiệu quả dự án đầu tư đòi hỏi bạn có sự xem xét cẩn thận và chi tiết, và sự hiểu biết về các phương pháp đánh giá.